不動産投資をするほとんどの人は不動産投資ローンを組むと思いますが、ローンを組む際に最も重要なのが金利です。不動産投資ローンは、数千万、数億という借り入れになることも珍しくなく、金利が1%変わるだけで、数百万単位で返済額が変わることもあります。

そのため、できるだけ低い金利でローンを借りることができれば、有利に投資を勧めることができます。現在、日本は日銀が低金利政策をとっていることもあり、不動産投資ローンについても低金利状態が続いていますが、アメリカはインフレによって利上げに踏み切ろうとしており、日本もアメリカの利上げを追随する可能性があります。今日はそんな金利の推移のポイントをお伝えしたいと思います。

不動産投資ローンの特徴は

不動産投資ローンは、土地や建物を購入するお金を借りるという点では住宅ローンと同じです。しかし、住宅ローンは居住するための不動産に対するローン、不動産投資ローンは、投資用のローンです。

住宅ローンであれば、本人の年収などが重視されますが、不動産投資ローンについては、本人の属性に加えて、物件の収益性も考慮され、また金利についても住宅ローンより高くなりやすいという特徴があります。住宅ローンの金利は、0.5%~2.5%、不動産投資ローンの金利は、0.5%~4.5%ほどと言われています。

固定金利制と変動金利制を比較

不動産投資の金利には、固定金利制と変動金利制があります。固定金利制は、文字通り金利が固定となり、変動金利制は一定期間後に金利が変動する可能性があります。固定金利制は、変動金利制と比べて金利が高い代わりに変動リスクが低い、変動金利制は、固定金利制と比べて金利が低い代わりに変動リスクが高いという特徴があります。

| 金利 | 上昇リスク | |

| 固定金利制 | 高い | なし |

| 変動金利制 | 低い | あり |

金利はどうやって決まる?

では、そもそも不動産投資ローンの金利は何を基準にどのように決まるのでしょうか。金利については、店頭金利と引き下げ幅によって決まると言われています。店頭金利は、いわゆる金利の基準値です。世の中の動向だったり、日銀の金利などを元に、店頭金利を決め、それに個人の属性などを考慮し、金利の引き下げを行っていきます。

例えば、年収が高かったり、物件の収益性が高いといった感じで、属性がよければ金利は下がりますし、そうでなければ、下げ幅限定的になるといった具合ですね。

不動産投資ローンの金利相場が推移する原因と今後の動向

不動産投資ローンの金利が上下する要因は一つではありません。それぞれの事象を把握し、総合的に判断することが大切です。今回は、金利が変動する要因と合わせて、今後の動向をお伝えしておきます。

アメリカの経済状況

アメリカは世界経済の中心です。そのため、日本の不動産投資ローンの金利も、アメリカ経済の影響を受けます。2022年5月現在、アメリカの経済状況で注視すべきなのは利上げです。現在、アメリカはインフレ率が8%と極めて高く、段階的に利上げを行っていく可能性が高いです。

ただし、日本は2022年1月時点でインフレ率は日銀の目標とする2%を下回っており、極めて低い水準です。そのため、この利上げが日本の利上げに影響を与える可能性は低いといえるでしょう。

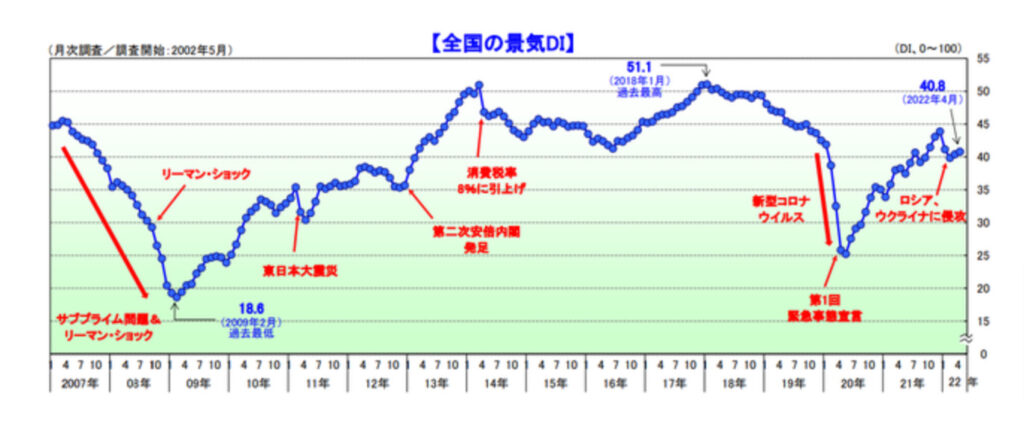

日本の景気動向

不動産投資ローンの金利は、日本の景気動向の影響を受けます。一般的な流れとしては、景気が良くなることで投資なども活発となり、借り入れをして何かやろうという人も増えます。そのため、金利を上げて貸す側も儲けを増やそうとするため、金利は上がりやすくなります。反対に、不景気になると物が売れなくなり、新たにお金を借りて何かをしようという人も少なくなります。そのため、金利は下がりやすくなります。

現在ですが、記録的な円安によって原材料単価が高騰、戦争等により同行は不透明。個人消費はコロナ時より回復傾向にありますが、明確な方向感はでておらず、上振れも下振れもありえる状況といえます。

政策金利

不動産投資ローンは銀行が貸し出しています。そのため、銀行の金利によって左右されます。さらに、銀行の金利は、中央銀行である日銀の金利に左右されます。政策金利とは、この日銀が決定する金利のことです。一般的に、政策金利は景気が良くなると上がり、悪くなると下がります。簡単にいえば、市場にお金が増えすぎたら金利をあげてお金を吸収し、お金が減っていたら、金利を下げて市場でお金が動くようにしていきます。

現在日本は、コロナ過による経済政策で経済が過熱気味でありますが、インフレ率も賃金上昇率も低く、政策金利が上がる可能性は低いと言われています。

国債

国債と金利には深い関係があります。特に日本は、国の予算の30%以上を国債で賄っており、国債の影響を受けやすいといえます。国債と金利の関係ですが、一般的には国債の価格が下がると、それだけ利回りが大きくなるので金利が上昇、国債の価格があがると、利回りが減るために金利が下落すると言われています。

不動産投資ローンの金利をみて返済額を計算しておこう

不動産投資ローンの金利は、不動産投資の成功に重要な要素の一つです。金利を予測し、月々の返済額をしっかりと計算しておくことで、リスクを最小限に抑えることができます。例えば、金利2%で2500万円、30年の返済とした場合は、以下のようになります。

金利 2%

融資金額 2500万円

返済期間 30年

→月々の返済金額 92404円 年間の返済額 1108848円

こういった計算には、不動産投資ローン計算用のシミュレーターを使うと便利です。ネットなどで探すとすぐに見つかるので、ぜひ活用してください。私のお勧めは、下記の返済シミュレーションです。

投資用不動産ローン・住宅ローン返済シミュレーション

特に10年の国債の利回りは、金融市場全体が注目している数字なので、注意しておくといいでしょう。

金利が低い時期を捉えるポイントは?

出来るなら、金利が一番低い時期にローンを活用したいですよね。ただ、日本の現在の状況から、金利が急激に上昇する可能性は低く、上がるとしても段階的に上がっていくものと思われます。そのため、金利の上下を気にするより、むしろ物件が売れてしまわないかなど、そういったタイミングを考えた方が総合的にはいいかもしれません。金利の推移を待っていたばかりに、収益物件を逃していたのでは元も子もないからです。

ただし、出来るだけ金利を低く抑える方法はあります。頭金を多めに用意したり、都市銀行など金利が低い銀行を探したり、借り換えを検討するといった方法ですね。金利の推移については、低いタイミングをみて物件購入するかというより、どう動いていく可能性があるかを知っておくことが重要といえます。

また、当然のことながら金利が安い不動産投資ローン会社を選択することも重要です。本人の属性や物件によっても利用できる不動産投資ローン会社は異なってくると思いますが、その中でも金利が安く有利に借りられるローン会社の最適解を探すように心がけましょう。